Чтобы учесть в стоимости недвижимости предполагаемый доход от ее продажи и отразить совокупные риски застройщика (инвестора), к величине затрат на строительство должна быть добавлена некоторая величина, отражающая типичную (нормальную) предполагаемую прибыль застройщика. Размер ее выражается в деньгах или в процентах от затрат на создание этих улучшений и фигурирует как составная часть стоимости восстановления или замещения улучшений.

В величине предпринимательской прибыли должна учитываться безрисковая ставка дохода а также риск, связанный с реализацией этого вида недвижимости на рынке. Получить рыночные данные о прибыли затруднительно, так как они чаще всего охраняются в качестве коммерческой тайны. Значения в интервале 10—30%, принимаемые обычно на основании интервью с предпринимателями, никак не обосновываются. В частности, оценщики не обращают внимания на то, что эта прибыль зависит от объемов и сроков строительства, от того, разделены ли функции инвестора (заказчика) и строителя (подрядчика), от других факторов.

Таким образом, определение величины прибыли предпринимателя в рамках затратного метода оценки недвижимости остается одной из актуальных проблем оценки. Некоторые современные подходы к оценке прибыли предпринимателя основываются на принципе альтернативности инвестиций: инвестировать средства в новое строительство имеет смысл лишь в том случае, если прибыль от строительного проекта будет не меньше, чем прибыль от альтернативного проекта, имеющего тот же уровень риска и ту же продолжительность, что и новое строительство.

1. Расчет прибыли предпринимателя методом невозмещенных инвестиций.

Экономический смысл невозмещенных инвестиций базируется на понятии «вмененные издержки» или «упущенная выгода от временного замораживания капитала». Капитал в денежной или материальной форме обязан «работать» или приносить доход. Если капитал временно по объективным причинам не приносит доход, его собственник несет убытки, эквивалентные проценту на этот капитал. По истечении этого времени разумно предположить, что собственник оценит свой капитал с учетом недополученных на него процентов.

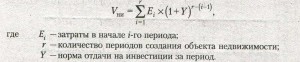

Таким образом, невозмещенные инвестиции V — это будущая стоимость потока капиталовложений (расходов) на создание объекта как источника доходов или, что то же самое, аккумулированная к дате эксплуатации доходного актива по некоторой норме процента сумма затрат на его создание.

Величина невозмещенных инвестиций определяется по формуле

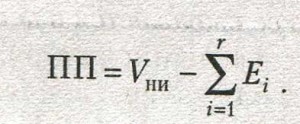

В свою очередь прибыль предпринимателя (ПП) можно выразить формулой

Таким образом, прибыль предпринимателя равна величине в

мененных издержек или разности невозмещенных инвестиций и прямой суммы затрат на создание объекта недвижимости.

Общая стоимость затрат на строительство (стоимость строительства) здания (до расчета прибыли предпринимателя) составляет 376 188 000 руб.

Типичное время строительства такого объекта определено в восемь кварталов. Результаты расчета прибыли предпринимателя, используемой при оценке здания, приведены в таблице.

2. Методика оценки прибыли предпринимателя на основе анализа моделей поведения потенциального инвестора.

Сделаем следующие допущения:

1. Стоимость объекта недвижимости, определенная на основе затратного подхода, равна его рыночной стоимости.

2. Предполагается, что во всех рассматриваемых проектах операции купли-продажи объекта недвижимости совершаются по рыночной стоимости.

Предполагается, что инвестор в момент принятия решения о покупке или строительстве объекта располагает всей необходимой суммой для покупки объекта по цене, равной рыночной стоимости (Варианты, предусматривающие возможность приобретения объекта с использованием кредитных ресурсов, не рассматриваются, так как для большинства объектов и инвесторов пока не являются типичными. Тем не менее предлагаемую далее табл. 11.13 легко распространить и на этот случай, введя некоторые дополнительные параметры, главным из которых является рыночная ставка по кредиту).

Расчет прибыли предпринимателя

При этом полагается, что инвестор рассчитывает инвестировать ВСЮ имеющуюся сумму. В этом случае при выборе варианта, предполагающего поэтапное внесение инвестиций (например, при строительстве объекта), разумный инвестор захочет, чтобы временно незадействованные средства также приносили доход.

В том случае, если величина средств, которые инвестор может и хочет инвестировать, значительно превышает стоимость объекта, он с большой долей вероятности сможет вложить временно свободные средства в аналогичный проект с той же нормой доходности.

Если же начальная сумма средств сравнима с рыночной стоимостью объекта, то инвестировать временно незадействованные средства в проект с той же доходностью, что и у строительного проекта, да еще на короткий срок, будет достаточно затруднительно. Вероятнее всего, удастся разместить средства на депозит, периодически снимая с него суммы, необходимые для оплаты очередного строительного этапа. При этом ставка по депозиту в общем случае будет отличаться от нормы отдачи для строительного проекта.

При расчете инвестиционной стоимости, инвестиционном консультировании можно на основе информации о конкретном инвесторе выбрать значения норм отдачи для строительного проекта и для средств, размещаемых дополнительно. При определении рыночной стоимости следует руководствоваться типичными возможностями инвестора. Как уже отмечалось, указанный алгоритм реализуется в виде расчетной таблицы в среде Excel.

Комментарии к расчетной таблице. Расчетная таблица состоит из трех частей. Первая содержит исходные данные и предположения, здесь же приведены результаты расчета. Вторая и третья части содержат расчеты эффективности различных моделей поведения инвестора.

Для удобства описания таблицы ее строки нумеруются. Рассмотрим порядок формирования таблицы на конкретном примере.

Исходные данные и сведение результатов. Значения в строках 1 и 2 были выбраны произвольно. При необходимости таблица легко адаптируется для расчета прибыли предпринимателя, соответствующей проекту любой длительности и с любым числом платежных периодов в году.

Стоимости строительства и земельного участка (строки 3 и 4), а также распределение затрат на строительство по платежным периодам (строка 5) должны быть известны до начала расчета. Так как прибыль предпринимателя определяется в процентах от величины инвестиций, можно задавать в строках 3 и 4 не конкретные значения, а соотношение стоимостей земли и здания. В первой ячейке строки 5 оценщик может указать размер авансового платежа.

Расчет прибыли предпринимателя при условии неизменности стоимости объекта

В строке 6 оценщик имеет возможность отразить свои представления об изменении стоимости оцениваемого объекта за период, соответствующий продолжительности строительства.

При этом предлагаемая методика расчета позволяет не учитывать физический износ объекта, накопленный за этот период. Таким образом, значение в строке 6 отражает главным образом прогнозируемое изменение уровня цен на рынке.

В рассматриваемом примере считается, что стоимость объекта не изменится.

В строках 9—11 задаются значения ставки по депозиту, нормы отдачи для строительного проекта и ставки дисконта для потока доходов от эксплуатации объекта. В общем случае они должны быть разными.

Предлагаемая таблица не предполагает изменения ставок за время осуществления проекта, хотя при необходимости может быть доработана соответствующим образом.

В строке 14 перед проведением расчета нужно задать начальные значения ставки прибыли предпринимателя для двух вариантов расчета. Можно задать нулевые значения. В предлагаемом примере для наглядности использовалась ставка 5%.

После проведения вычислений с использованием функции «Подбор параметра» в строке 14 появляются расчетные значения ставок прибыли предпринимателя для двух вариантов расчета.

В строке 15 отражаются значения рыночной стоимости объекта, которая рассчитывается как: (строка 3 + строка 4) х (1 + строка 14).

Раздел «Сведение результатов» позволяет оценщику путем расстановки весовых коэффициентов выразить свое отношение к достоверности результатов, полученных на основе двух вариантов расчета.

Первый способ расчета. Этот способ расчета основан на следующем утверждении: чтобы имело смысл инвестировать в строительный проект, показатель NPV такого проекта должен быть положительным.

В строке 23 показана первоначальная сумма средств у инвестора, которая принята равной рыночной стоимости объекта (строка 15).

В строке 24 указаны суммы инвестиций в строительство в соответствии с определенным выше графиком. Затраты на приобретение земельного участка и авансовый платеж за строительство производятся в начальный момент (нулевой период в таблице).

Как уже отмечалось, предполагается, что временно не задействованные средства инвестор разместит на депозит. В строке 25 отражено изменение величины средств на депозите, которые, с одной стороны, уменьшаются в связи с необходимостью оплачивать очередной строительный этап, а с другой — несколько увеличиваются благодаря накапливающимся процентам по депозиту. Предполагается, что проценты (строка 26) выплачиваются в конце каждого периода.

Активы инвестора по окончании строительства складываются из построенного объекта недвижимости и оставшейся суммы средств на депозите.

Рыночная стоимость объекта в конце строительства рассчитывается по формуле: строка 29 = строка 23 х (1 + строка 6).

Зная стоимость активов в конце проекта, можно найти их текущую стоимость. Ставки дисконта в этой операции для разных активов используются разные и отражают риски, сопряженные с созданием актива. Соответствующие значения текущих стоимостей приведены в строках 33 и 34.

Суммарная текущая стоимость активов (строка 32) представляет собой сумму строк 33 и 34.

Чистая текущая стоимость проекта (строка 35) есть разность текущей стоимости будущих активов (строка 32) и величины первоначальных инвестиций (строка 23).

Тот факт, что NPVполучилась отрицательной (-116), говорит о том, что прибыль предпринимателя в размере 5% от суммы инвестиций не может заинтересовать инвестора.

Использование функции Excel «Подбор параметра» позволяет подобрать значение прибыли предпринимателя (в строке 14), при котором NPV (строка 35) становится равным нулю.

При заданных исходных значениях прибыль предпринимателя составила 19,8% от суммы инвестиций.

Второй способ расчета. В эgтом случае исходим из того, что инвестор обычно стоит перед выбором: приобрести «готовый» объект недвижимости или инвестировать средства в строительство нового объекта, обладающего равнозначной полезностью.

Благоразумный инвестор предпочтет из двух альтернативных проектов тот, у которого показатель NPV больше. При этом предполагается, что величины инвестиций в проекты одинаковы, проекты имеют равную длительность, а различия в рисках компенсируются разными ставками дисконта при расчете NPV для каждого проекта.

Определим величину прибыли предпринимателя из предположения о равенстве NPV для строительного и альтернативного проектов.

Текущая стоимость активов для варианта, связанного со строительством объекта, определяется так же, как и в предыдущем способе.

В варианте приобретения и сдачи в аренду годовой чистый операционный доход от эксплуатации (строка 52) рассчитывается как произведение рыночной стоимости объекта (строка 49) и ставки дисконта для потока доходов от сдачи в аренду (строка 11).

Предполагается, что платежи поступают в конце каждого периода (однако при необходимости таблицу легко адаптировать к любой системе оплаты) (табл. 11.15).

Следует отметить, что при расчете чистого операционного дохода в числе расходов был учтен резерв на замещение. В конце срока проекта предполагается расходование резерва на замещение для восстановления объекта до первоначального состояния. Это позволяет пренебречь увеличением физического износа для целей настоящего расчета.

В связи с этим рыночная стоимость объекта в конце проекта может быть рассчитана по формуле: строка 53 = строка 49 х (1 + строка 6).

Предполагается, что появляющиеся средства, равные чистому операционному доходу за каждый период, инвестор будет немедленно размещать на депозит (строка 54).

Стоимость активов инвестора в конце срока рассматриваемого проекта (строка 57) складывается из стоимости объекта недвижимости (строка 53) и суммы средств на депозите (строка 55).

Сумма средств на депозите в конце срока (строка 55) представляет собой будущую стоимость аннуитета, рассчитанную по ставке, указанной в строке 9.

Текущая стоимость активов (строка 61) определяется с использованием ставки дисконта, заданной в строке 11.

Разность значений текущих стоимостей по двум вариантам указана в строке 62. При этом строка 62 = строка 46 — строка 61.

Использование функции Excel «Подбор параметра» позволяет подобрать значение прибыли предпринимателя (в строке 14), при котором значение в строке 62 становится равным нулю.

Так как разность NPV для двух проектов получилась отрицательной (= -113), можно утверждать, что заложенная в расчетах прибыль предпринимателя в размере 5% недостаточна.

При заданных исходных значениях прибыли предпринимателя (по 2-му способу) составила 19,3% от суммы инвестиций.

Анализ результатов. Два использованных способа расчета в общем случае дают различающиеся значения предпринимательской прибыли. С точки зрения теории ее нужно принять равной большему из полученных результатов. Но если нет уверенности в точности исходных данных, при формировании окончательного значения предпринимательской прибыли можно использовать результирующие значения обоих способов, назначив им соответствующие веса.

Можно также рассмотреть несколько вариантов набора исходных данных и взять их средневзвешенное значение.

Полученная ставка предпринимательской прибыли, равная в приведенном примере 19,6%, рассчитывается как будущая стоимость (FV) потока инвестиций в строительство с использованием нормы отдачи для строительного проекта (в данном примере Кстр = 25% (строка 10 таблицы). Прибыль предпринимателя, определенная таким образом, указана под строкой 22 и составляет 15,3%.

Следует отметить, что если в этом методе задать одинаковые нормы отдачи для строительного проекта, депозита и проекта, связанного с приобретением готовой недвижимости, то результаты расчета полностью совпадут с результатом использования аналитического метода (КузнецовДД., Озеров Е. С. Аналитический метод определения величины прибыли предпринимателя в затратном методе оценки недвижимости // Вопросы оценки. 1998. № 4)., имеющего большее количество ограничений и представляющего, таким образом, частный случай изложенного.

Отдельного анализа заслуживают результаты, полученные на основе предположения о том, что стоимость оцениваемого объекта изменится за период, соответствующий продолжительности строительства.

В таблицах 11.16—11.17 ниже представлены результаты расчета для случаев, когда стоимость объекта уменьшается/увеличивается на 10%.

Из таблиц видно, что на результаты, полученные вторым способом, изменение стоимости практически не оказывает влияния, результаты же первого способа меняются очень существенно. Впрочем, это достаточно очевидно. Если инвестор прогнозирует получить дополнительную прибыль от подъема цен на рынке, он может удовлетвориться меньшей предпринимательской прибылью. И наоборот, прогнозируемые убытки от падения цен заставляют инвестора закладывать в расчеты больший предпринимательский доход.

В таких случаях следует придавать больший вес большему результату.

Если оценщик заранее знает величину предпринимательской прибыли, то с помощью предлагаемой таблицы может легко определить какой-нибудь другой расчетный параметр, например норму отдачи для строительного проекта.

Так, если в предложенном примере принять предпринимательской прибыль равной 12%, соответствующая норма отдачи для строительного проекта будет равна 18%.

Рассмотренная методика и ее компьютерная реализация позволяют придать расчету прибыли предпринимателя в оценке недвижимости затратным подходом

Анализ проведенных расчетов позволяет сделать следующие выводы:

1. Прибыль предпринимателя в рамках затратного метода может быть оценена исходя из возможности альтернативного размещения капитала, необходимого для приобретения участка земли, осуществления строительства и продажи (ввода в доходную эксплуатацию) объекта.

2. При использовании предложенной методики предпринимательская прибыль оказывается чувствительна в первую очередь к таким параметрам, как норма отдачи по альтернативному проекту, продолжительность строительства и отношение стоимости участка и авансового платежа к полной сумме издержек по проекту.

3. Существенно влияет на величину прибыли предпринимателя изменение нормы отдачи по альтернативному проекту за время строительства. В то же время неравномерность распределения издержек во времени оказывает слабое влияние на величину этой прибыли.

4. При прогнозировании сроков строительства можно ориентироваться на нормативные документы (СНИП 1.04.03-85 Нормы продолжительности строительства и заделка в строительстве предприятий, заданий и сооружений. М. Стройиздат 1986) или учитывать практику строительства аналогичных объектов.

5. Если нарастание издержек во времени носит нелинейный характер, что характерно для сложных комплексов, норма отдачи по альтернативному проекту изменяется во времени и (или) сложными оказываются схемы продажи построенного объекта, целесообразно прибыль предпринимателя находить расчетом с использованием электронных таблиц.

Источник: Оценка недвижимости : учебное пособие / Т. Г. Касьяненко, Г.А. Маховикова, В.Е. Есипов, С.К. Мирзажанов. — М.: КНОРУС, 2010. — 752 с