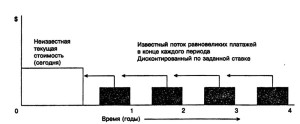

Обычный аннуитет определяется как серия равновеликих платежей, первый из которых осуществляется через один период начиная с настоящего момента. Он также определяется как серия поступлений. Например, право получать 100 долл. в конце каждого года в течение следующих 4 лет создает обычный аннуитет. Аналогично обязательство ежемесячно выплачивать 100 долл. в течение следующих 300 месяцев является обычным аннуитетом. Текущая стоимость аннуитета показана графически на рис. 3-9.

Рис. 3-9. Текущая стоимость обычного аннуитета

Текущая стоимость аннуитета при заданной ставке дисконта может быть рассчитана путем оценки каждого платежа (поступления) в отдельности. При этом сумма каждого платежа умножается на соответствующий фактор текущей стоимости единицы.

Например, право получения 100 долл. чистого рентного дохода в конце каждого года на протяжении следующих 4 лет может быть оценено, если учитывать каждое из четырех поступлений как отдельную реверсию. При 10%-ной ставке дисконта стоимость первого поступления равна 90,91 долл. (100,00 долл. X 0,90909 = 90,91 долл.); второго — 82,64 долл., третьего — 75,13, четвертого — 68,30 долл. Текущая стоимость всего четырехлетнего аннуитета составляет 316,98 долл. (90,91 долл. + 82,64 долл. + 75,13 долл. + 68,30 долл.). Поэтому при 10%-ной ставке сегодняшние инвестиции в 316,98 долл. (текущая стоимость) являются обоснованной платой за право ежегодного получения 100,00 долл. на протяжении последующих четырех лет.

Предварительно рассчитанные таблицы. Широкое и интенсивное использование фактора текущей стоимости аннуитета привело к построению соответствующих таблиц. Данные таблицы показывают факторы с учетом того, что каждый платеж за период равен 1 долл. Это фа-кторы аннуитета (annuity factors), или факторы Инвуда (Inwoodfactors), по имени Уильяма Инвуда (1771—1843). Во многих таблицах сложно го процента они показаны в колонке 5.

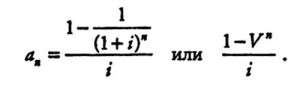

Фактор Инвуда рассчитывается по следующей формуле:

Фактор текущей стоимости аннуитета может быть также рассчитан ка сумма текущих стоимостей в 1 долл. за определенный временной период

Для построения аннуитетной таблицы следует просто сложить факторы текущей стоимости единицы за соответствующее число лет, как это показано в табл. 3-7.

ТАБЛИЦА 3-7

Соотношение текущей стоимости единицы и текущей стоимости аннуитета (ставка = 10%)

|

Год |

Текущая стоимость единицы |

Текущая стоимость аннуитета |

|

1 |

0,9091 |

0,9091 |

|

2 |

0,8264 |

1,7255 |

|

3 |

0,7513 |

2,4868 |

|

4 |

0,6830 |

3,1698 |

Метод «депозитной книжки»

Как способ проверки или доказательства того, что текущая стоимость аннуитета определена правильно, рассмотрим метод «депозитной книжки». В соответствии с данным подходом любые суммы, находящиеся на депозите» должны приносить процент. Снимаемые суммы перестают приносить процент. Текущая стоимость аннуитета показывает сумму сегодняшнего депозита, с которого (включая начисляемый на остаток процент) в течение всего срока аннуитета может ежегодно сниматься определенная равная сумма.

Например, рассмотрим сегоднящний депозит в 316,98 долл. Если бы эта сумма была внесена на беспроцентный текущий счет к с него ежегодно в течение четырех лет снимались равные суммы, то последние не могли превысить 79,24 доля* Однако, если бы на остаток вклада ежегодно выплачивался процент, то ежегодные изъятия могли бы быть больше 79,24 долл. Чем выше ставка процента, тем выше сумма возможного ежегодного изъятия. При ставке 10% она может составить 100 долл. Для проверки обратимся к табл. 3-8. Заметим, что процент прибавляется в конце каждого года» в зависимости от суммы остатка на протяжении года. В конце каждого года со счета снимаются 100 долл.» включая процент.

ТАБЛИЦА 3-8

Метод «депозитной книжки» (депозит в 316,98 долл.» при ставке 10% и ежегодном изъятии 100 долл.)

|

Год |

Остаток |

Плюс 10% |

Минус |

Остаток |

|

на начало года |

на остаток |

годовое изъятие |

на конец года | |

|

(в долл.) |

(в долл.) |

(в долл.) |

(в долл.) | |

|

1 |

316,98 |

+ 31,70 |

-100,00 |

= 248,68 |

|

2 |

248,68 |

+ 24,87 |

-100,00 |

= 173,55 |

|

3 |

173,55 |

+17,36 |

-100,00 |

= 90,91 |

|

4 |

90,91 |

+ 9,09 |

-100,00 |

= 0 |

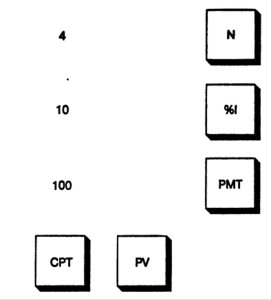

Применение калькулятора

Используя для оценки аннуитета финансовый калькулятор» введите число периодов N, ставку процента %I и известный периодический платеж РМТ. Затем наберите COMPUTE и PV. На дисплее появится текущая стоимость аннуитета. Пример показан на рис. 3-10.

РИС. 3-10. Клавиши калькулятора, используемые для расчета текущей стоимости аннуитета при ставке дисконта 10%, ежегодном дисконтировании за 4 года и ежегодном платеже в 100,00 долларов

Укороченные интервалы

Поступления от обычных аннуитетов часто происходят не раз в год, а ежемесячно» каждый квартал или каждое полугодие. Для того чтобы учесть это, необходимо номинальную ставку процента разделить на число периодов в году. Общее число периодов равно числу лет, умноженному на число периодов в году.

Авансовый аннуитет (причитающийся аннуитет)

Некоторые аннуитеты структурированы таким образом, что первое поступление (платеж) в потоке доходов происходит немедленно. Последующие же платежи производятся через равные интервалы. Такие аннуитеты называются авансовыми (annuities in advance), ИЛИ причитающимися аннуитетами (annuities due).

Для того чтобы оценить подобный аннуитет, рассмотрим первый платеж, осуществляемый на полную сумму. Он производится немедленно, поэтому дисконтировать его не следует. Последующие поступления дисконтируются. Поскольку второе поступление произойдет через один временной интервал от настоящего момента, его следует оценивать с использованием фактора текущей стоимости реверсии для первого интервала (из стандартных таблиц). Для того чтобы превратить фактор обычного аннуитета в фактор авансового аннуитета, необходимо взять фактор обычного аннуитета для потока доходов, укороченного на один период, и добавить к нему единицу. При добавлении единицы как раз и учитывается первое поступление. При сокращении потока на один период во внимание принимается текущая стоимость остальных платежей.

Например, на протяжении четырех лет ежегодный чистый рентный доход составляет 100 долл., причем он выплачивается в начале каждого года. Текущая стоимость потока доходов, дисконтированная по ставке 10%, равна 348,68 долл. Текущая стоимость первого платежа — 100,00 долл., второго — 90,91 долл., третьего — 82,64 долл., четвертого — 75,13 долл. (100,00 долл. + 90,91 долл. + 82,64 долл. + 75,13 долл. = 348,68 долл.).

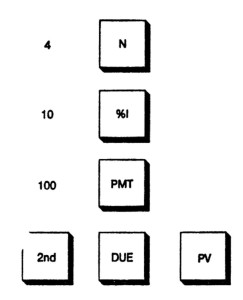

Некоторые калькуляторы для авансового аннуитета предусматривают клавишу DUE. Клавиши, используемые для расчета текущей стоимости причитающегося аннуитета, показаны ниже.

Результат: 316,98 (на дисплее)

Использование двух факторов

Доход, ожидаемый от недвижимого имущества, часто состоит из двух частей: а) поток доходов; б) единовременная сумма от перепродажи актива. Соответственно, для его оценки следует использовать два различных фактора сложного процента.

Например, предположим, что на протяжении 25 лет в конце каждого года недвижимость должна приносить доход в 65 000 долларов, затем она будет перепродана за 500 000 долларов Соответствующая ставка дисконта равна 12%. Для оценки ожидаемых 65 000 долларов ежегодного дохода может быть использован фактор текущей стоимости аннуитета (колонка 5) (65 000 долларов х 7,8431 = 509 804 долларов), а для оценки единовременной суммы от перепродажи актива — фактор текущей стоимости единицы (колонка 4) (500 000 долларов X 0,05882 29 411 долларов). Общая стоимость собственности оценивается в 539 000 долларов (509 804 долларов + 29 411 долларов = 539 215 долларов, что округляется до 539 000 долларов). Таким образом, для анализа двух составляющих ожидаемого общего дохода использованы два различных фактора сложного процента.

Использование «расщепленных» коэффициентов

Инвестиционные предложения могут содержать прогнозы на получение доходов с разным уровнем осознанного риска. Для того чтобы сделать поправки на эти различия, при оценке прогнозируемых доходов следует применять различные ставки дисконта.

В качестве примера, предположим, что здание сдано в аренду правительству США сроком на 25 лет при ежегодном чистом рентном доходе 65 000 долларов Ожидается, что по окончании этого срока оно будет перепродано за 500 000 долларов Поток доходов абсолютно ясен. Что же касается цены перепродажи, то здесь сохраняется неопределенность; здание может быть реализовано и за значительно большую (меньшую) сумму, чем 500 000 долларов Для того чтобы учесть неопределенность прогнозируемой цены перепродажи, при ее дисконтировании следует использовать более высокую ставку. Выбор последней является результатом аналитических оценок, выносимых с учетом текущих рыночных ставок.

Так, известный поток ежегодных доходов в 65 000 долларов может быть дисконтирован по 12%-ной ставке, в то время как 500 000 долларов, прогнозируемые от перепродажи собственности, — по 15%-ной ставке. В этом случае оценочная стоимость собственности составит 524 000 долларов:

$65 000×7,8431 = 509 802

$500 000×0,0304 = 15 200

525 002

Всего Округление до $525 000

Повышающиеся или снижающиеся потоки доходов

Аренда или ипотека могут предусматривать периодическое увеличение или снижение платежей. В том случае, когда платеж должен возрастать, имеет место «повышающаяся» аренда, часто используемая арендодателем как средство защиты от инфляции. Снижение же арендных платежей может иногда использоваться с учетом износа собственности по мере ее старения. Оценка повышающихся или снижающихся потоков доходов с использованием сложного процента может быть проведена различными путями.

Например, предположим, что чистый рентный доход подлежит выплате в конце каждого года по следующей схеме:

| Годы | Чистая рента к выплате |

| 1-5 | $60 000 |

| 6-25 | 70000 |

Данному потоку доходов соответствует ставка дисконта 12%. Реверсия (перепродажа) актива должна рассматриваться отдельно. Использовано три расчетных метода:

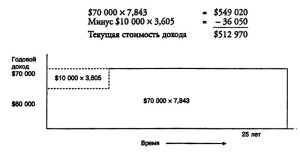

1. Оценить 25-летний поток ежегодного дохода в 70 000 долларов; затем вычесть текущую стоимость потока ежегодного дохода в 10 000 долларов, получаемого в течение первых пяти лет:

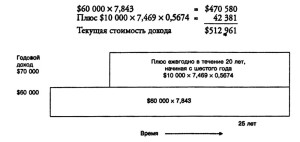

2. Оценить 25-летний поток ежегодного дохода в 60 000 долларов; за тем добавить текущую стоимость потока ежегодного дохода в 10 000 долларов, получаемого в течение последних 20 лет:

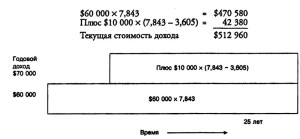

3. Оценить 25-летний поток ежегодного дохода в 60 000 долларов и добавить текущую стоимость потока ежегодного дохода в 10 000 долларов получаемого между пятым и 25-м годами:

(Различия между тремя результатами являются следствием их округления.)

Сложный процент является краеугольным камнем сложного инвестиционного анализа. Он предполагает, что все деньги, находящиеся на депозите, будут приносить процент, как первоначальная сумма, так и начисленный, но не выплаченный процент. Текущая стоимость реверсии — это величина, обратная сложному проценту. Она показывает нынешнюю стоимость денежной суммы, которая, как ожидается, будет получена в будущем. Текущая стоимость аннуитета — это стоимость серии платежей или поступлений, которые должны произойти в будущем.

После оценки сумм и времени получения притока денежных средств от инвестиций, может быть определена их текущая стоимость, исходя из соответствующей ставки дисконта. Для того чтобы оценить, насколько прогнозируемый доход действительно оправдывает необходимые инвестиционные расходы, следует сравнить риск или неопределенность, связанные с различными вариантами инвестиций, с предлагаемыми ими ставками дохода.

Источник: Джек Фридман, Николас Орудей. Анализ и оценка приносящей доход недвижимости.