27.10.2014

Инвестиции в недвижимость: стратегии для частников.

С начала 2014 года отмечается существенный рост частных инвестиций в недвижимость. Политическая и экономическая ситуация в России заставила граждан, желающих хотя бы сохранить свои сбережения, переводить их из банковских депозитов в квартиры на первичном рынке жилья и торговые помещения (стрит-ритейл). Все возвращается на круги своя.

Похоже, сработало старое правило российского непрофессионального инвестора: «В любой непонятной ситуации вкладывай деньги в недвижимость». Как говорит руководитель отдела новостроек ГК «МИЦ» Александр Энгель: «Для большинства наших граждан вложение денег в квадратные метры – дело более понятное и менее рискованное по сравнению с рынком ценных бумаг, банковскими депозитами и рынком драгоценных металлов». И ориентиром, как отмечает руководитель аналитического и консалтингового центра Est-a-Tet Владимир Богданюк, служат предыдущие кризисы: цены на недвижимость тогда быстро восстанавливались, и их рост продолжался как минимум в пределах инфляции. Поэтому доля инвестиционных квартир в объектах жилищного строительства на первичном рынке выросла. По данным руководителя аналитического центра компании «ОПИН» Дениса Бобкова, доля инвестиционных покупок весной составила рекордные 30% против традиционных10%.

Но чтобы быть успешным инвестором, нужно знать правила рыночной игры. Кроме того, садясь за карточный стол, неплохо иметь побольше фишек. Чем выше стоимость входного билета в клуб частных инвесторов (объем инвестиций), тем больше доступных вариантов. А от этого зависит и эффективность инвестиций.

Клуб частных инвесторов

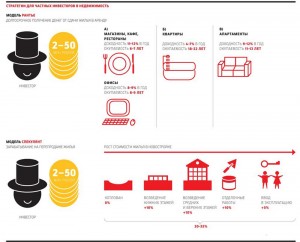

Детальные социо-демографические характеристики частных инвесторов не так уж важны. Если коротко, то это граждане, инвестирующие в недвижимость от 2 до 50 млн руб. «Это люди с достатком, у которых есть жилье и свободные средства и которые вкладывают деньги в недвижимость с расчетом заработать на перепродаже либо получать стабильный рентный доход. Чаще всего они располагают всей суммой, необходимой для покупки, реже добирают недостающие средства через ипотеку», – рисует портрет частного инвестора Денис Бобков. И таких среди действующих на рынке недвижимости инвесторов – 80%.

Стратегии инвестирования в недвижимость

Наиболее понятный и доступный для них – рынок массового жилья. «Стоимость квадратного метра здесь не столь велика, как, например, в сегменте коммерческой недвижимости или жилых объектов элитного и бизнес-класса. В то же время спрос на такой товар имеется всегда», – говорит Александр Энгель.

Если говорить о коммерческой недвижимости, то лидером по частным инвестициям вот уже несколько лет остается сегмент стрит-ритейла. Вкладывают деньги и в небольшие офисные блоки. Так как в последние годы цены на коммерческую недвижимость растут на уровне инфляции, то инвесторы, надо полагать, рассчитывают на рентный доход, нежели на спекулятивные продажи. По подсчетам руководителя отдела исследований Cushman & Wakefield Дениса Соколова, в первом полугодии на покупку небольших офисов или блоков в офисных зданиях Москвы направлялось 10-15% всех вложений частных инвесторов, остальное шло в стрит-ритейл.

Лидер по инвестициям

После кризиса 2008 года и громких историй с обманутыми дольщиками игроки на рынке недвижимости настороженно относились к покупке квартиры на этапе строительства. Но сегодня больше всего инвесторов пасется именно на рынке новостроек. «Серьезная работа была проделана на законодательном уровне, – объясняет Александр Энгель. – Сегодня большинство застройщиков работает в рамках ФЗ-214, который максимально защищает интересы дольщиков». Основной рост стоимости недвижимости на первичном рынке обусловлен повышением стадии строительной готовности объекта; общий рост рынка, как правило, не превышает уровень инфляции.

ПОИСК ПО БАЗЕ ОБЪЕКТОВ

КУПИТЬ СНЯТЬ

КВАРТИРА

МОСКВА

РУБ

5 млн 45 млн

Найти

БАЗА ОБЪЕКТОВ НЕДВИЖИМОСТИ

На новостройки эконом- и комфорт-класса в старых границах Москвы наблюдается самый высокий спрос, здесь же и самая быстрая оборачиваемость денег. По словам генерального директора «Метриум групп» Марии Литинецкой, инвестор, приобретающий такие квартиры, может рассчитывать на стандартную для столичных новостроек доходность: за весь срок строительства (около 1,5-2 лет) стоимость квадратного метра увеличивается в среднем на 30%.

«Наиболее выгодное предложение представлено на начальном этапе строительства, когда в проекте выставлены минимальные цены. Высокие риски покупки на начальном этапе строительства окупаются максимальной доходностью, которая в некоторых случаях может достигать 50%», – отмечает Владимир Богданюк.

По его словам, большинство инвесторов на первичном рынке реализуют свои объекты до получения прав собственности, когда цена исчерпала все возможности для роста и проект в скором времени будет сдан государственной комиссии, дабы избежать дополнительных издержек на выплату налогов.

Специалисты отмечают интерес к новому, но уже показавшему свою успешность формату апартаментов в Москве. В среднем цены за квадратные метры в апартаментах ниже, чем в квартирах на 15-20%, так что по ходу строительства цены вырастают существенно.

Надо сказать, что сдача квартиры в аренду – невыгодная бизнес-модель для частного инвестора. По данным компании «Миэль», средняя доходность квартиры в новостройке эконом- и комфорт-класса по арендной схеме сегодня составляет 4-7% годовых при среднем сроке окупаемости 18-22 года. Доходность апартаментов выше: 9–12% при окупаемости в течение 11–13 лет. Но эта формула не учитывает возможный простой жилья и коммунальные платежи. Доходность жилья можно повысить, если зарегистрировать индивидуальное предпринимательство и перейти на упрощенную систему налогообложения (налог на доход для физлиц при сдаче квартиры в аренду составляет 13%, а для ИП – 6%).

И другие

В 2013 году на рынке сформировалась новая ниша: частные инвесторы, располагающие суммами от $1 млн до $10 млн, стали приобретать московские офисы блоками. До этого традиционной сферой вложений в коммерческую недвижимость для частников были торговые точки. Это никак не связано с нынешней политической турбулентностью, просто способ положить яйца в разные корзины.

По словам гендиректора компании «Миэль – Коммерческая недвижимость» Александра Болотова, наиболее привлекательные перспективы для инвестирования в коммерческую недвижимость открываются начиная с суммы $800 тыс. Но порог входа на этот рынок ниже: $250–350 тыс. За эти деньги возможно приобрести либо офисный блок небольшого формата в бизнес-центре, либо торговое помещение.

«Стрит-ритейл на первом этаже дома приносит стабильный доход – 11-12% годовых, но это относится только к наиболее ликвидным объектам, расположенным на главных торговых улицах центра или в проходимых местах спальных районов, – рассказывает Болотов. – Доходность офисного сегмента ниже – 8–9% годовых. Зато выбор небольших помещений в качественных бизнес-центрах сегодня, в отличие от ситуации двух-трехлетней давности, гораздо шире. В пределах $380 тыс. можно приобрести офисное помещение размером 100 кв. м в бизнес-центре с хорошей локацией. В торговом сегменте за такую же сумму можно купить лишь помещение площадью 50 кв. м».

Сравнение инвестиционных инструментов

Экономика России проделала значительный путь после выхода из мирового финансового кризиса 2008-2009 гг. Ренесанс Капитал рассмотрели, как в посткризисный период вели себя основные инвестиционные инструменты, доступные обычному жителю нашей страны.

Сравнительная доходность инвестиционных инструментов за 2010 — 2013

Как считали

Недвижимость в рублях с учетом аренды и НДФЛ — при расчете были использованы данные сайта irn.ru об Индексе стоимости жилья: расчет был произведен с учетом динамики курса доллара США, доходов от сдачи недвижимости в аренду по ставке 5% в год и за вычетом НДФЛ. Для расчета доходности за четыре года НДФЛ учитывался только для арендных платежей.

Средневзвешенные ставки по рублевым вкладам — средние значения за январь каждого анализируемого года; взяты из «Бюллетеня банковской статистики» Банка России для вкладов в рублях сроком свыше одного года.

Рублевая доходность долларовых вкладов с учетом конвертации — средневзвешенные ставки долларовых вкладов сроком свыше одного года взяты из «Бюллетеня банковской статистики» Банка России. Затем они скорректированы с учетом динамики курса доллара США к рублю и стоимости конвертации, принятой за 4%. Для расчета доходности за четыре года расходы на конвертацию учитывались один раз, а не каждый год.

ПИФы — при расчете были использованы данные сайта investfunds.ru: для каждого анализируемого года были взяты пять открытых ПИФов, являющихся лидерами по объему привлеченных средств по итогам года, предшествующего анализируемому. Эти фонды занимаются либо акциями, либо облигациями, либо одновременно и тем, и другим. Для выбранных ПИФов был рассчитан средневзвешенный доход за год с учетом НДФЛ.

Золото — расчет произведен по данным Банка России, сайт cbr.ru, с учетом НДФЛ и расходов на конвертацию, для которых использовался бенчмарк ОМС Сбербанка: ценовой спрэд продажи и покупки на дату составления данного исследования — 5,8%. Для расчета доходности за четыре года расходы на конвертацию учитывались один раз, а не каждый год.

Инфляция — по данным Росстата.

Индекс ММВБ — по данным Московской биржи.

Доллар США к рублю — рассчитано по данным Банка России как отношение среднего курса за январь к среднему курсу за этот же месяц предшествующего года.

Перспективные сегменты для инвестиций

Самый главный и болезненный риск покупки первичного жилья для любых целей, как следует из проведенного редакцией «РБК-Недвижимость» опроса экспертов, это долгострой, переходящий в недострой. Также есть риск не окупить свое вложение из-за отсутствия роста цен по проекту, трудностей с поиском покупателей и сопряженной с этим необходимостью предоставлять на объект дисконт.

Но все эти риски можно минимизировать или вовсе нивелировать. Но все эти риски можно минимизировать или вовсе нивелировать. Во-первых, нужно тщательно проверять всю правоустанавливающую документацию по проекту, финансовое состояние компании-застройщика и портфель реализованных ею проектов. Алена Дерябина из «Дон-строй инвест» советует также обращать внимание на поведение застройщика: «Готовность девелопера при первых признаках снижения покупательской активности устраивать спешные «распродажи» скорее всего означает, что у него нет собственных средств или серьезных финансовых партнеров и требуется резкое увеличение входящего денежного потока для продолжения стройки. В такой ситуации действительно велик риск того, что, купив квартиру на старте, придётся ждать её готовности неопределённый срок».

Во-вторых, выбирая проект для инвестирования, руководствоваться не только самой доступной ценой, но и принимать во внимание всю совокупность качественных характеристик проекта, а также его конкурентное окружение, чтобы правильно оценить его ликвидность и перспективы дальнейшей перепродажи. Новостройка должна находиться в востребованных у покупателей районах Москвы или городах ближнего Подмосковья, желательна и хорошая транспортная доступность объекта. В инвестиционных целях лучше всего приобретать однокомнатные квартиры и квартиры-студии, которые востребованы всегда.

Как утверждает директор по маркетингу компании Villagio Estate Антон Гололобов, неплохую доходность (до 10–12% годовых) может принести и покупка недвижимости в малоэтажном комплексе за пределами МКАД . «Пару лет назад один инвестор приобрел несколько таунхаусов в нашем премиальном поселке на старте проекта. Сейчас, когда дома введены в эксплуатацию, их стоимость выросла на 25%. Инвестор планирует вложиться в отделку таунхаусов, что прибавит к их цене еще 15–20%».

Инвестиционное «окно» закрывается

Сейчас количество инвестиционных продаж снизилось по сравнению с первым кварталом года. Но люди, зарабатывающие на росте стоимости «квадрата», с рынка не ушли. К активному вложению свободных средств в недвижимость их подталкивает кризисное состояние экономики. По мнению руководителя аналитического центра компании «Домус финанс» Александра Бирюкова, инвестиционные сделки сейчас стоит нацеливать на сохранение сбережений, а не на их значительное приумножение. Все равно сильно приумножить не получится. Эффективной частной инвестицией эксперт называет приобретение «правильного объекта» с последующим существенным ростом цен на него за выбранный период и успешной продажей объекта. Конечно, если цель инвестора – как можно быстрее продать объект, то временное падение спроса, которое может возникнуть на волне кризиса, затруднит достижение этой цели, но вряд ли повлияет на цену объекта.

Прогнозировать, на сколько и когда просядет рынок, пока сложно – слишком велика неопределенность на нем. Но все уверены в том, что спрос и цены на жилье и коммерческую недвижимость начнут падать. По прогнозам экспертов, инвестиционное «окно» закрывается и предкризисное спасение частных капиталов через недвижимость вскоре может прекратиться. Однако один из уроков кризиса 2008 года состоит в том, что кризис открывает и новые возможности. Тогда, на фоне быстрого восстановления экономики, многие преуспели, купив недвижимость и прочие активы на растущем рынке. Сейчас хорошо бы понять, где его «дно». Как говорят инвесторы: Сash is king!

Сергей Велесевич

Источник: «РБК-Недвижимость»