Общие тенденции

- В течение I полугодия 2023 года на рынке офисной недвижимости наблюдается высокая активность. По сравнению с 2022 г. интерес компаний направлен на переезд в более качественные офисы, которые освобождаются после ухода западных компаний. Также мы фиксируем тренд на приобретение офисных объектов в собственность.

- По итогам I полугодия совокупный объем спроса составил 736 тыс. кв. м. Данный показатель является максимальным значением за аналогичный период в ретроспективе последних 10 лет. Высокие объемы обеспечены по большей части сделками новой аренды и купли-продажи.

- Объем новых сделок за I полугодие увеличился более, чем в 2 раза по сравнению с аналогичным периодом 2022 г. и составил 578,5 тыс. кв. м.

- Объем договоров купли-продажи превышает показатель I полугодия 2022 г. в 1,5 раза и составляет 228,3 тыс. кв. м. Мы наблюдаем максимальный объем таких сделок за последние 10 лет.

- На рынке аренды также сохраняется активность, общий объем арендованных офисов за 6 месяцев составил 350 тыс. кв. м.

- Расторжений договоров аренды значительно сократился, по сравнению с 2022 г. Доля отказов от офисных помещений составила 5% совокупного объема спроса или 38,4 тыс. кв. м. В структуре сделок по отказу доля иностранных компаний составляет 73%.

- Помещения без отделки остаются мало востребованными арендаторами — 5% общего объема договоров новой аренды. Обще рыночная доля сделок в shell&core за I полугодие 2023 г. (28%) по большей части была обеспечена договорами купли-продажи (90% от общего объема сделок в shell&core).

- Доля свободных площадей на рынке достигла 10,8%. Интенсивность спроса способствовала снижению показателя на 1,7 п. п. относительно значения конца 2022 г. Для офисов класса А вакансия составила 13,9%, класса В+ — 9,3%, класса В — 8,9%.

- Среднерыночная запрашиваемая ставка аренды практически не изменилась относительно конца 2022 г. и равна 21 800 руб./кв. м/год.

По итогам I полугодия 2023 г. было введено в эксплуатацию 4 бизнес-центра. Объем нового предложения составил 102,4 тыс. кв. м, что выше прошлогоднего значения за аналогичный период в 3 раза. Но девелоперская активность остается низкой.

| Показатели за 1 полугодие 2023 г. | Класс А | Класс В+ | Класс В |

| Объем сделок, кв. м | 338 600 | 176 500 | 63 500 |

| Доля вакантных площадей | 13,9% | 9,3% | 8,9% |

| Ставка аренды*, руб./кв. м/год | 27 500 | 18 000 | 15 800 |

| Операционные расходы, руб./кв. м/год | 8 000-

10 000 |

5 500 — 7 500 | |

| Ставка капитализации** | 9-10% |

1 * здесь и далее для помещений в состоянии под чистовую отделку, без учета НДС и эксплуатационных расходов

2 ** рассчитано как среднее значение по всем классам

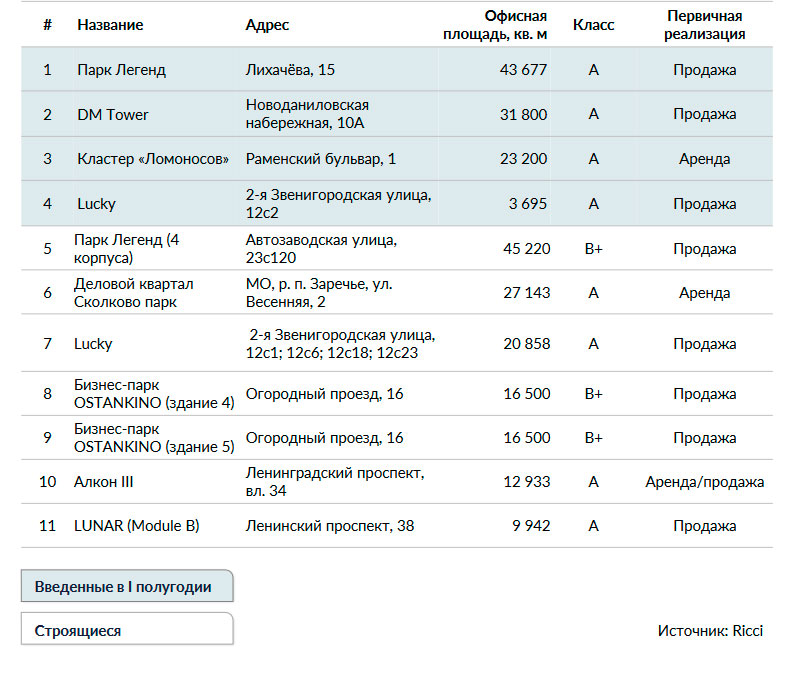

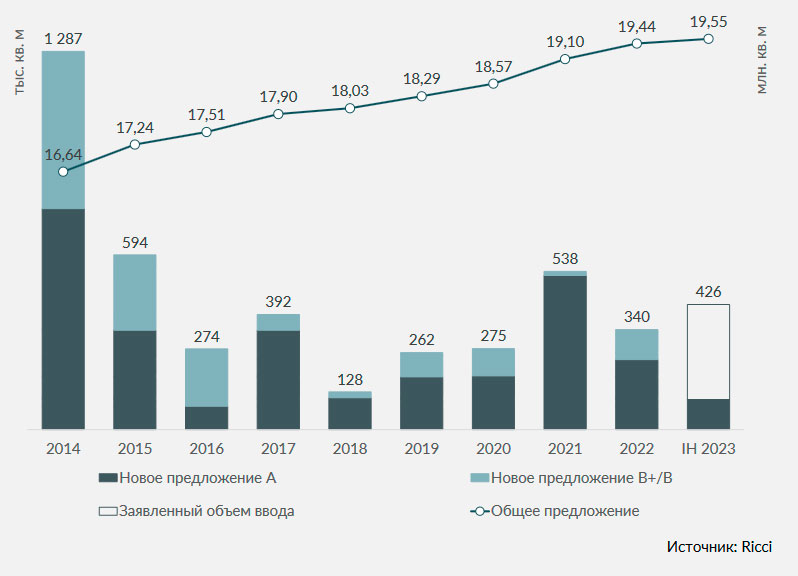

Динамика прироста нового предложения офисных площадей

Ввод

В I полугодии 2023 года на рынке офисной недвижимости введено в эксплуатацию 4 новых объекта совокупной площадью 102,4 тыс. кв. м, что почти в 3 раза выше показателя за аналогичный период прошлого года (38 тыс. кв. м). Тем не менее, девелоперская активность в части ввода в эксплуатацию новых объектов остается низкой.

Объекты были введены в зоне ТТК и относятся к классу А.

По заявлениям девелоперов, объем нового строительства к концу года может составить 323,2 тыс. кв. м качественной офисной недвижимости.

Последние полтора года рынок продолжает ощущать спад в динамике прироста новых офисных площадей. При этом все чаще девелоперы анонсируют строительство новых офисных проектов на продажу полностью или блоками, что составляет более 60% объема нового строительства.

Крупные объекты к вводу в течение 2023 г.

Спрос

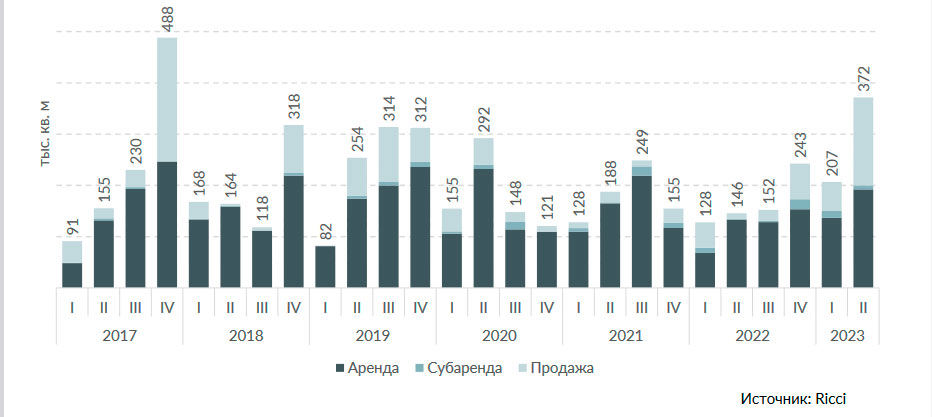

По итогам I полугодия совокупный объем спроса составил 736 тыс. кв. м. Данный показатель является максимальным значением за аналогичный период в ретроспективе последних 10 лет. При этом высокие показатели достигнуты как за счет сделок купли- продажи, так и за счет значительного объема договоров новой аренды.

Объем новых сделок за первые 6 месяцев вырос более чем в 2 раза по сравнению с аналогичным периодом 2022 г. и составил 578,5 тыс. кв. м. Во II квартале активность офисного рынка, которая прослеживалась в начале года, продолжала усиливаться, что способствовало увеличению совокупной площади новых сделок на 80% до 372 тыс. кв. м, против 207 тыс. кв. м в I квартале, достигнув максимальных значений за 10 лет. Замечен рост как в сделках аренды, так и купли- продажи. Продолжается удовлетворение отложенного спроса, который был сформирован в 2022 году. Мы ожидаем, что спрос сохранится на высоком уровне при условии политической и экономической стабильности. Однако можно предположить, что большая часть спроса была закрыта в первом полугодии.

Совокупная площадь договоров по пересогласованию условий аренды составила 119 тыс. кв. м, рост в основном за счет российских компаний. Положительная динамика равна 39% в сравнении с результатами I полугодия 2022 г.

Объем сделок по расторжению договоров аренды значительно сократился в сравнении с 2022 г., когда мы видели пик данного тренда. Доля отказов от офисных помещений снизилась на 13 п. п. и составила 5% от совокупного объема сделок или 38,4 тыс. кв. м.

По результатам I полугодия доля иностранных компаний в структуре сделок по отказу составляет 73%.

При этом больше половины площадей, от которых отказались иностранные компании в 2022 — I полугодии 2023 г., уже занята другими компаниями.

По объему отказных площадей лидируют производственные компании (42%), а также компании из сегментов IT/Telecom (21%), бизнес услуги (10%), e-commerce (9%).

Динамика сделок по отказу, кв. м

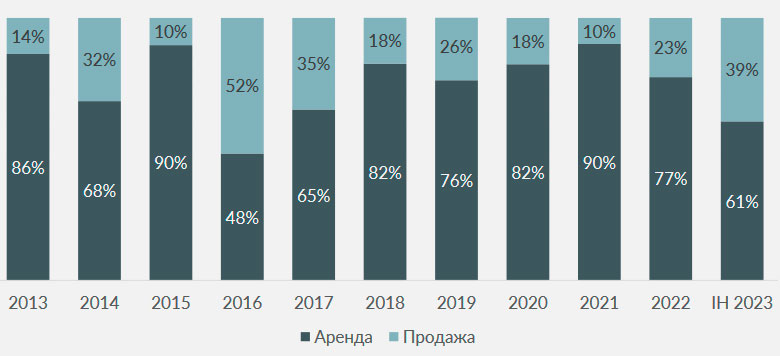

Динамика спроса по типу сделки

В структуре по типу сделки лидирует аренда — 61% от общего объема новых сделок, доля сделок продажи — 39%.

Текущая структура спроса по типу сделок показывает повышенную активность по приобретению офисов в собственность относительно прошлых лет. Совокупный объем купленных офисных площадей по итогам I полугодия 2023 г. составил 228,3 тыс. кв. м, в то время как в 2022 г. — 151 тыс. кв. м, а в 2021 г. -71,8 тыс. кв. м. Однако большая доля была сформирована во II квартале — 75% или 171,7 тыс. кв. м. Это максимальный объем сделок купли-продажи за аналогичный период за последние 10 лет.

Крупные сделки за I полугодие 2023

| Объект | Адрес | Класс | Площадь, кв. м | Клиент | Тип сделки |

| iCity (Башня Time) | Шмитовский проезд, 37 | А | 44 738 | Г осетруктуры | Покупка |

| Skylight | Ленинградский проспект, 39 | А | 30 488 | VK | Покупка |

| Останкино Business Park | Огородный пр., 16, стр. 7 | В+ | 22 250 | Астра / Рус Б И Тех | Покупка |

| Меркурий | 1-й Красногвардейский проезд, 15 | А | 18 748 | Норникель | Продление |

| Легион II | Большая Татарская ул., 9 | А | 16 018 | Инсайт | Покупка |

| БЦ Воронцовский (ВТБ на Воронцовской) | Воронцовская ул., 43с1 | А | 13 850 | Почта банк | Аренда |

| Большая Садовая улица, 8с1 | Большая Садовая улица, 8с1 | А | 13 740 | Частный инвестор | Покупка |

| ОКО Фаза 2 | 1-й Красногвардейский пр-д, 19 | В+ | 13 396 | Россельхозбанк | Покупка |

| Alcon III | Ленинградский проспект, 34 | А | 11071 | Частный инвестор | Покупка |

| Чемпион Парк | Мичуринский проспект,

Олимпийская Деревня, 1 |

А | 10 500 | Доширак | Покупка |

| Flexity Овчинниковская | Овчинниковская набережная, 18/1 | В+ | 10 000 | Структуры Сбера | Аренда |

| Моховая 1, II | Воздвиженка ул., 4/7, стр. 2,1 | А | 9 519 | ОТЭКО | Аренда |

| Prime Time | Викторенко ул., 9с1 | В+ | 7 056 | Росагролизинг | Покупка |

| Крылатские холмы | Крылатская ул., 17 | А | 5 500 | Akvarius | Аренда |

| Калужский | Профсоюзная ул., 61 | В | 5 085 | Такском | Аренда |

| Киевская 7 | Киевская ул., 7, корп. 1 | В+ | 5 000 | Инвитро | Аренда |

| Manufaqtury Poklonka Place | Поклонная ул., 3 | В+ | 4 827 | Дельрус | Аренда |

| Multispace Dinamo | Ленинградский просп., 36, стр. 41 | В+ | 4 500 | Технологии Доверия | Аренда |

| Метрополис | Ленинградское шоссе, 16Ас2 | А | 4 433 | Chery | Аренда |

| Arcus III | Ленинградский проспект, вл37Ак4 | А | 3 832 | Г азпромнефть-СМ | Аренда |

| iCity (Башня Space) | Шмитовский проезд, 37 | А | 3 697 | Ангара | Покупка |

| Lucky | 2-я Звенигородская ул., 12 | А | 3 678 | Confidential | Аренда |

| Gazoil plaza | Наметкина ул., 12А | В+ | 3 467 | Газпром Бурение | Аренда |

| Simonov Plaza | ул. Ленинская Слобода, 26с5 | В+ | 3 344 | STG | Аренда |

| Legenda | Цветной бульвар, 2 | А | 2 865 | S7 Space | Аренда |

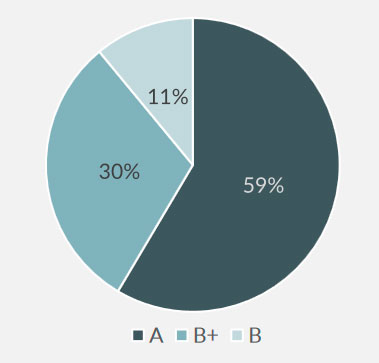

Спрос по классу

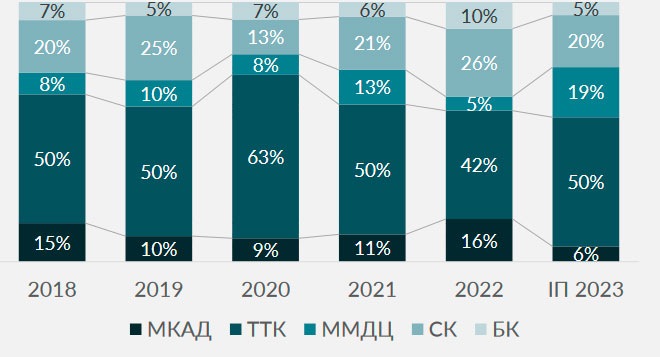

Динамика спроса новых сделок по расположению

В I полугодии больше половины новых сделок представлено качественными объектами класса А — 59% от общего объема новых сделок. Объем сделок в классе А во II квартале вырос по сравнению с I кварталом на 270%.

30% от общего объема новых сделок приходится на офисные помещения класса В+, на класс В приходится 11%.

Традиционно наибольший объем новых сделок пришелся на объекты, расположенные в зоне ТТК — 50%. Отмечено усиление консолидации подразделений крупных компаний в ММДЦ «Москва-Сити».

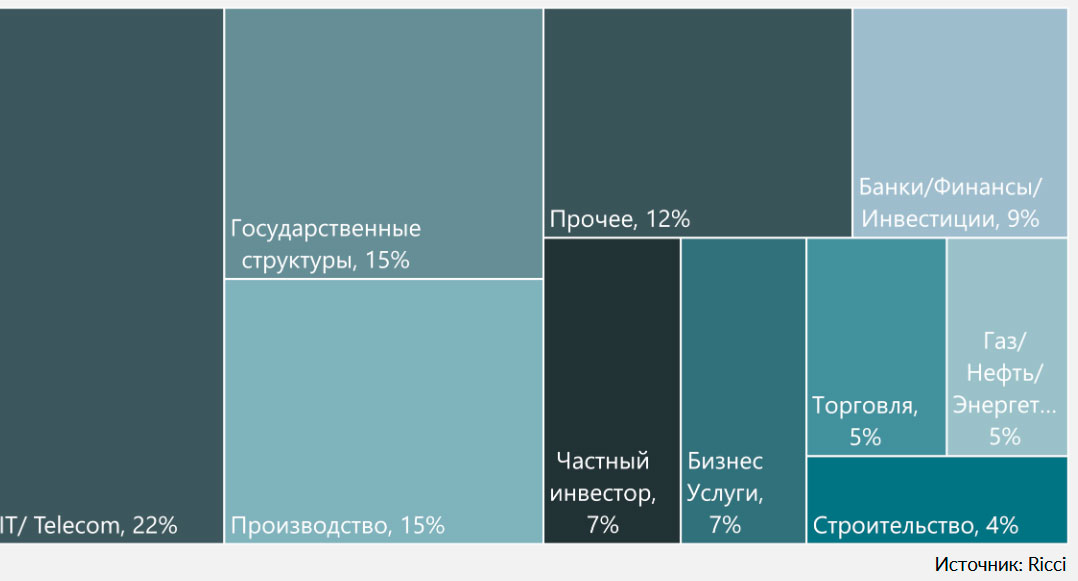

В противовес прошлому году, свою долю в общем объеме спроса увеличили компании сегмента IT/Телеком, заняв лидирующую позицию по общему объему купленных и арендованных площадей — 22% от общего спроса. В абсолютных значениях объем сделок сегмента вырос в 5 раз. Напомним, что в прошлом году компании этого сегмента были в числе тех, кто активно отказывался от офисных площадей, а доля новых сделок в общем объеме спроса по итогам I полугодия 2022 г. составляла лишь 9%.

Также в I полугодии 2023 г. значительные доли заняли производственные компании (15% общего спроса), представители государственных структур (15%) и банковского сектора (9%). В сравнении с аналогичным периодом прошлого года их доли изменились не столь значительно, однако объемы законтрактованных площадей выросли в несколько раз.

Структура новых сделок по отраслевой принадлежности в течение I полугодия 2023 г.

Доля сделок в shell&core по итогам I полугодия 2023 г. составила 27,8% от общего объема новых сделок, однако по большей части была обеспечена договорами купли-продажи (90% от общего объема сделок в shell&core).

Доля сделок купли-продажи «в бетоне» в I полугодии 2023 г. составила 63,3% от общего объема сделок купли- продажи. На показатель повлияло несколько нетиповых для рынка крупных сделок: покупка действующими арендаторами — VK башня Skylight, Доширак БЦ Чемпион Парк; а также покупка Россельхозбанком готового объекта ОКО (фаза 2).

Рост себестоимости отделочных работ и выход площадей с качественной отделкой стимулируют арендаторов отдавать предпочтение готовым к въезду помещениям, требующих минимальных вложений. Доля сделок аренды «в бетоне» во I полугодии составила лишь 4,9% от общего объема арендных сделок, что на 1,2 п. п. меньше относительно конца 2022 г., в то время как в 2021 г. она достигала 31,3%.

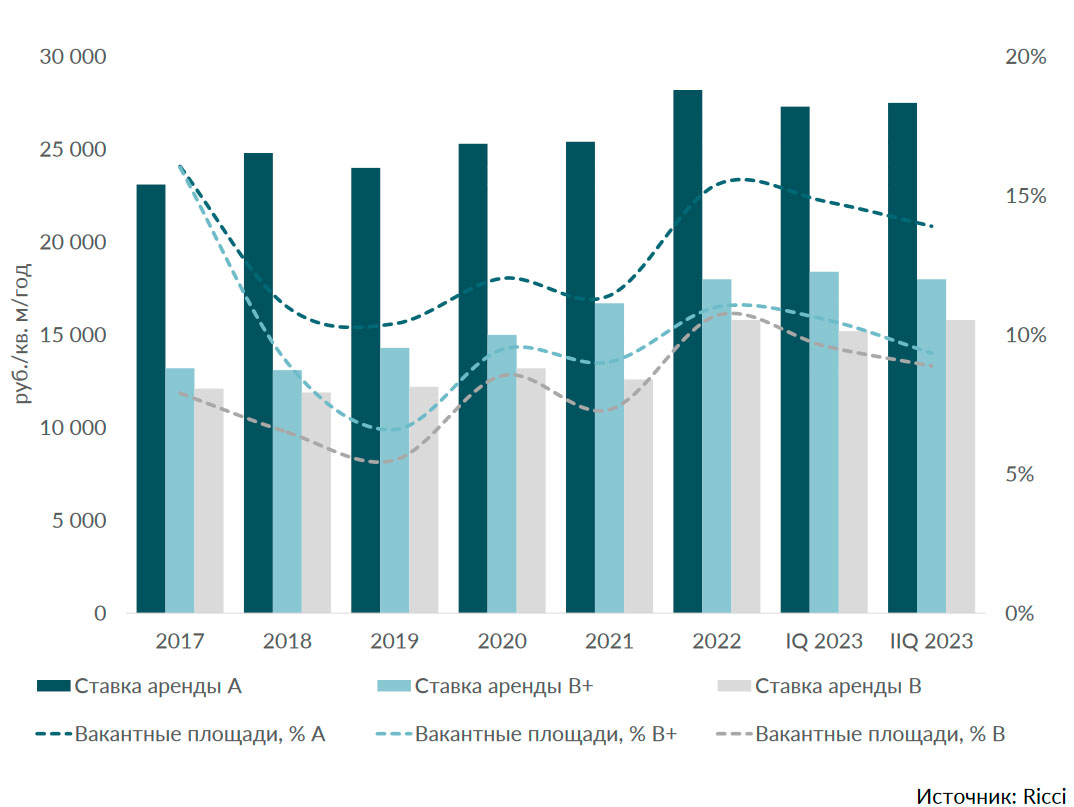

Уровень вакантности и ставки аренды

По итогам I полугодия 2023 г. средний уровень вакантности сократился на 1,7 п. п. относительно конца 2022 г. и составил 10,8%. Снижение вакансии прослеживается во всех классах. Наибольший объем свободных площадей в классе А — 13,9%. Уровень вакансии в классе В+ сократился до 9,3%, в классе В до 8,9%.

Убывание свободных площадей происходит за счет стабилизации деловой активности на рынке офисной недвижимости, а также за счет расширения компаний, преимущественно государственных структур, доля сделок с которыми составляет 15% от общего объема новых сделок.

Средневзвешенная арендная ставка по итогам I полугодия 2023 года фактически сохранилась на прежнем уровне относительно конца 2022 г. (21 900 руб./кв. м/год) и составила 21 800 руб./кв. м/год (совокупно по всем классам А, В+ и В).

Ставки аренды, запрашиваемые собственниками, остаются без изменений и продолжают корректироваться путем предоставления льготных условий по договорам аренды.

Средневзвешенная арендная ставка составила:

• 27 500 руб./кв. м/год для класса А;

• 18 000 руб./кв. м/год для класса В+;

• 15 800 руб./кв. м/год для класса В.

Динамика уровня вакансии и ставки аренды

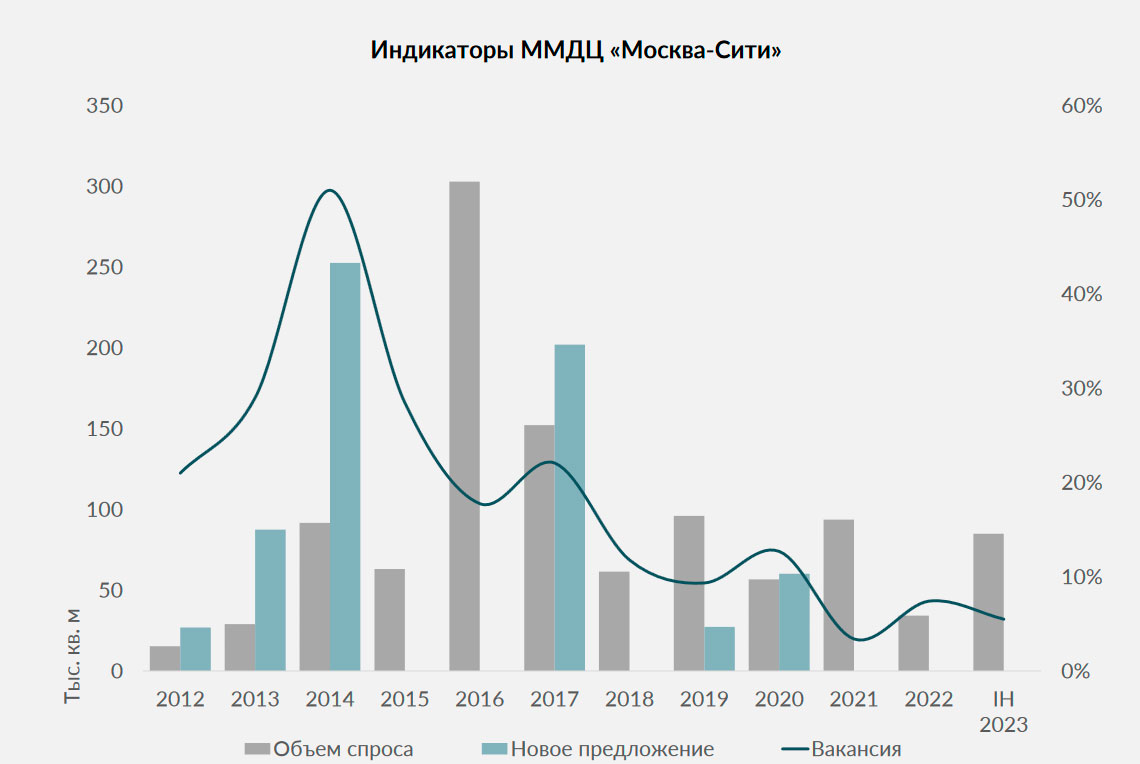

Деловой район Москва-Сити

Общий объем офисов в бизнес-зоне Москва- Сити остается без изменения и составляет 1,2 млн кв. м. За последние 2,5 года в данной локации не завершалось строительство новых офисных объектов.

На сегодняшний день в деловой зоне в наиболее продвинутых стадиях строительства находятся два объекта:

• Башни Moscow Towers офисной площадью 262 800 кв. м, с возможностью ввода в эксплуатацию в начале следующего года.

• Башни iCity, площадью 136 200 кв. м, находящиеся в активной стадии строительства. Заявляемые сроки ввода — конец 2024 года.

По итогам I полугодия 2023 г. доля вакантных площадей на рассматриваемом субрынке снизилась на 2 п. п. в сравнении с концом 2022 г. и составила 5,5%.

Отрицательной динамке способствовало ослабление тренда на расторжение договоров аренды и постепенное «вымывание» предлагаемых площадей.

Общий объем спроса составил 85 000 кв. м, при этом более 80% сформированы сделками по продаже.

Крупнейшими сделками купли-продажи в деловой зоне в течение 1 полугодия 2023 г. стали:

• iCity — 44 750 кв. м (Государственная структура)

• ОКО (фаза 2) — 13 400 кв. м (Россельхозбанк)

• iCity — 3 700 кв. м (Ангара)

Средневзвешенная арендная ставка в зоне ММДЦ на конец I полугодия 2023 г. составляет 39 700 рублей/кв. м/год. Ставки на рассматриваемом субрынке стабильны, собственники точечно корректируют ценообразование на предлагаемые лоты, однако глобальных изменений нет. На ставку продолжают оказывать влияние преимущественно структурные изменения предложения.

Коммерческие условия

| Бизнес Центр | Офисная площадь, кв. м. | Год | Арендная ставка (без учета ОРЕХ и НДС, руб./кв. м/год)

м руб./кв. м/год)

|

| Северная Башня | 73 800 | 2007 | 25 000 — 29 000 |

| Башня на Набережной | 162 500 | 2003 | 650 — 700 USD |

| Башня Федерация (Восток) | 98 500 | 2013 | 25 000 — 43 000 |

| Башня Империя | 98 250 | 2011 | 25 000 — 43 500 |

| Башня Меркурий | 87 600 | 2013 | 38 000 |

| ОКО | 110 000 | 2014 | 45 000- 55 000 |

Передние фары лада калина 1 замена блок фар киржач на bosch lada калина.