Еще в начале года, исходя из интенсивности спроса и наблюдаемых трендов, мы прогнозировали кризис вакансии на рынке. Именно его мы и наблюдаем сейчас, когда предложение наиболее запрашиваемых блоков исчисляется единицами, а пополнения рынка значительным объемом спекулятивных объектов ближайшие 1,5 года не ожидается. Поэтому в текущих реалиях мы ожидаем дальнейшего роста ставок уже в краткосрочной перспективе.

Дмитрий Герастовский

Директор Ricci | Склады

Общие тенденции

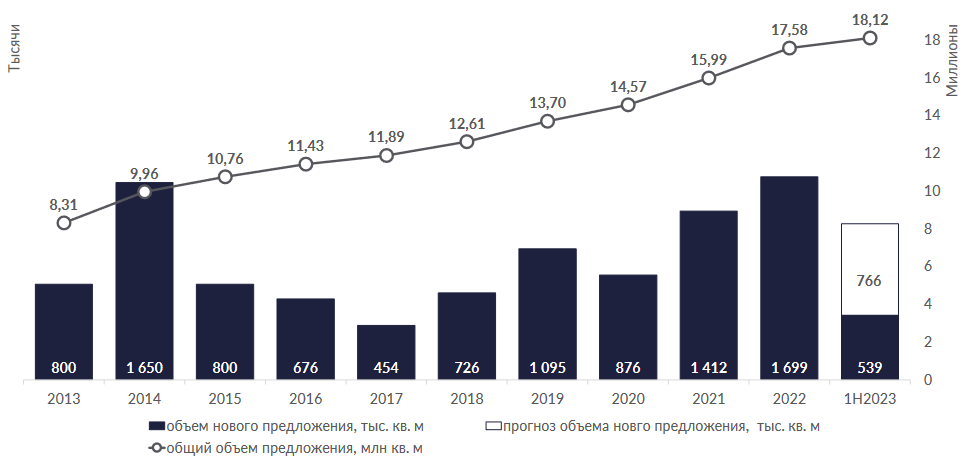

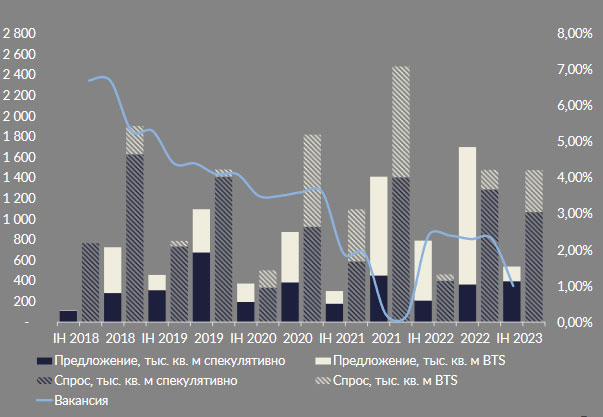

В первой половине 2023 г. складской рынок Московского региона пополнился на 540 тыс. кв. м. По сравнению с аналогичным периодом 2022 г. ввод ниже на 31%.

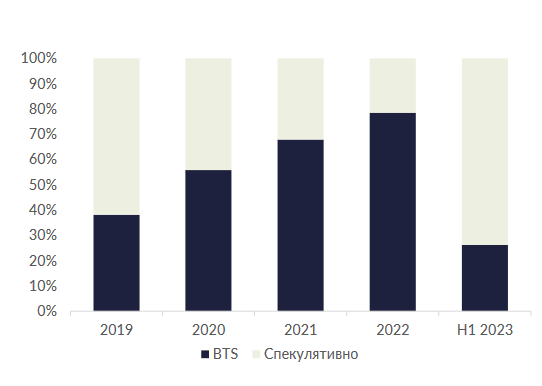

Из общего объема введённых площадей 75% объектов относятся к спекулятивному строительству, однако на момент ввода в эксплуатацию склады уже оказываются законтрактованы.

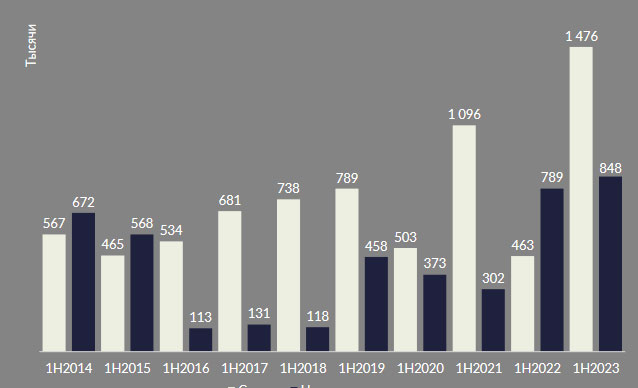

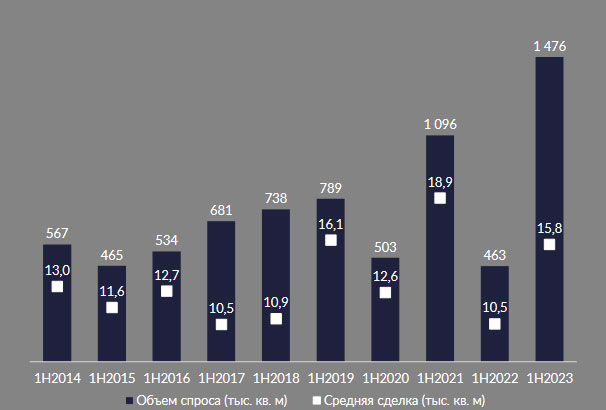

Сохранилась тенденция возрастающего спроса, который продемонстрировал высокие показатели в 1 кв. 2023 года. По итогам 1 полугодия 2023 г. объем сделок составил 1 475 тыс. кв. м, что в 3 раза больше чем за аналогичный период прошлого года и является максимальным в ретроспективе 10 лет.

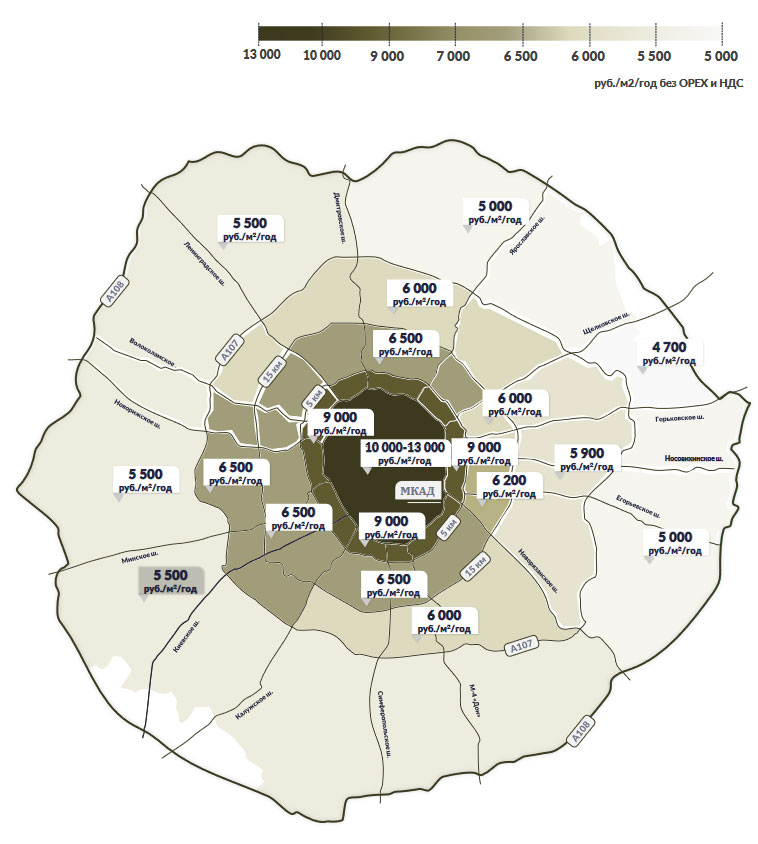

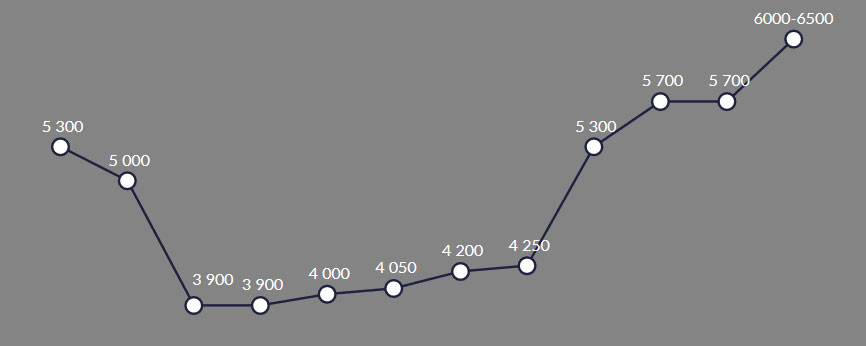

По итогам шести месяцев 2023 г. ставки в складских комплексах Московского региона превысили значение в 6 000 руб./кв. м/год.

Высокий уровень спроса и дефицит предложения подталкивает собственников к повышению ставок и сокращению или же исключению дисконта вовсе.

Доля вакантных помещений сократилась до 1% и продолжает стремиться к 0, что в скором времени может привести к очередному витку роста стоимости аренды.

| Показатель | 2021 | H12022 | 2022 | H12023 | Динамика² | Прогноз² |

| Общий объем предложения, кв. м | 15 985 100 | 16 736 000 | 17 580 8004 | 18 120 100 | ↑ | ↑ |

| в т.ч. введенные в эксплуатацию в соответствующий период | 1 412 200 | 789 300 | 1 699 100 | 539 200 | ↓ | → |

| Объем сделок, кв. м | 2 482 850 | 462 900 | 1 478 600 | 1 475 858 | ↑ | ↑ |

| Доля вакантных площадей | 0,2% | 2,4% | 2,3% | 1% | ↓ | ↓ |

| Ставка аренды1, руб./кв. м/год | 5 300 | 5 500-6 000 | 5 700 | 6 000-6 500 |

↑ |

↑ |

| Диапазон цены продажи сухого склада класса А, руб./кв. м | 50 000

55 000 |

55 000

65 000 |

55 000

65 000 |

60 000

67 000 |

↑ |

↑ |

| Ставка капитализации | 9-10,5% | — | 10% | 10% | ||

| Диапазон операционных расходов (OPEX), руб./кв. м/год | 1 200-1 500 | 1 200-1 500 | 1 200-1 500 | 1 200-1 500 |

| 1 Среднерыночные ставки указаны без учета НДС и операционных расходов

2 Динамика в сравнении со 2 кварталом 2022 г. 3 Прогноз на 2023 г. 4 Исключены сгоревшие блоки распределительного центра компании OZON |

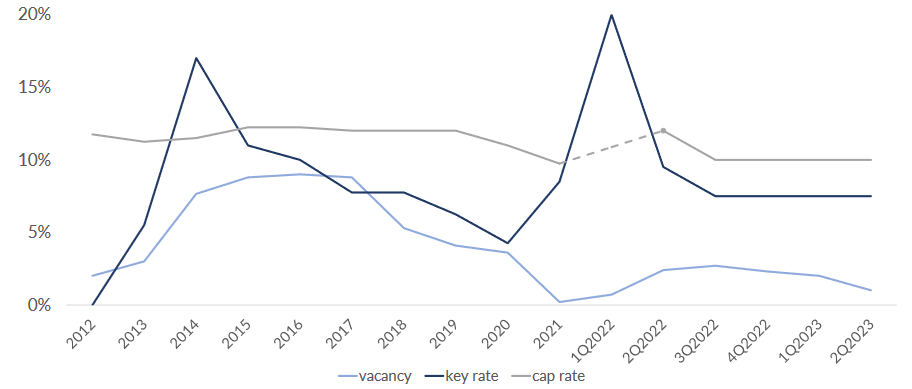

В 1Q 2022, в связи со значительным скачком вверх и последующим откатом ключевой ставки, инвестиционных сделок, соответствующих определению «рыночная сделка» в сегменте не было зафиксировано. Ожидания инвесторов по доходностям были очень волатильны. Таким образом, средняя ставка капитализации не приводится за этот период.

Предложение

По итогам первых шести месяцев 2023 г. общий объем ввода качественных складских площадей в Московском регионе составил порядка 540 тыс. кв. м.

Общий объем предложения превысил значение 18 млн кв. м.

Крупнейшим объектом, строительство которого было завершено в первые месяцы 2023 г., стал PNK Парк M4, площадью 129 тыс. кв. м.

Среди завершенных объектов BTS — 88 тыс. кв. м в СК Ориентир Юг для VS Real Estate, 29 тыс. кв. м в ЛП Холмогоры для компании DNS.

Чуть менее 75% объема ввода сформировано проектами, которые стартовали как спекулятивные. При этом, к моменту завершения строительства подавляющее большинство объектов полностью законтрактовано.

Согласно планам девелоперов, до конца 2023 г. может завершиться строительство еще порядка 765 тыс. кв. м. качественных складов, а общий объем ввода по итогам года превысит 1,3 млн кв. м.

При этом до 65-70% ввода будет относиться к спекулятивному строительству. Отметим, что на рынке сложилась ситуация, когда интенсивность спроса на складские объекты способствует нахождению арендатора или покупателя на проект в процессе его строительства, и к моменту ввода вакансия в новых складах стремится к нулю, и, как следствие, не приводит к росту вакансии на рынке.

Динамика прироста нового предложения складских площадей

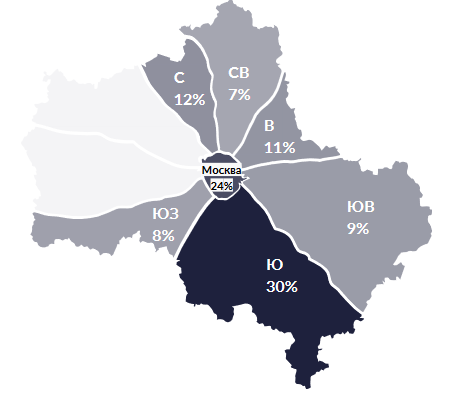

Структура нового предложения по расположению

Динамика структуры нового предложения по типу

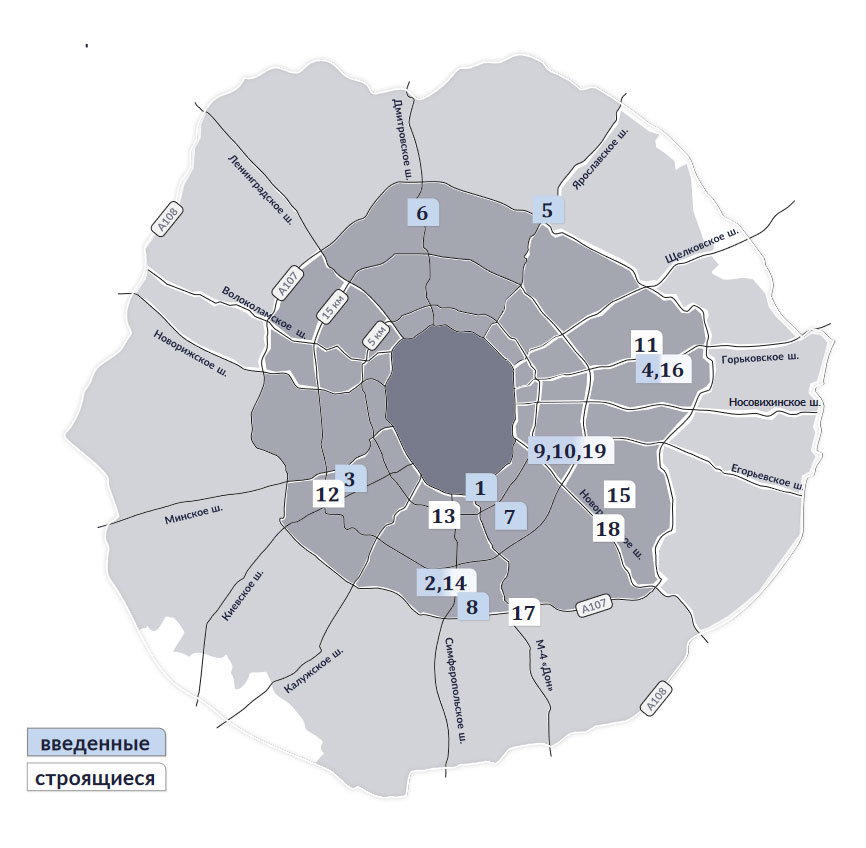

ПРИМЕРЫ СКЛАДСКИХ КОМПЛЕКСОВ, ВВЕДЕННЫХ В 1H2023 И СТРОЯЩИХСЯ ОБЪЕКТОВ

| Объект | Направление | S, кв. м | Класс | Период | |

| ВВЕДЕННЫЕ В ЭКСПЛУАТАЦИЮ ПРОЕКТЫ | |||||

| 1 | PNK M4 | МКАД | 129 187 | MS | 1Q |

| 2 | Ориентир-Юг | Симферопольское | 88 650 | А | 1-2Q |

| 3 | СК Трансстрой | Боровское | 41 750 | А | 2Q |

| 4 | Атлант-Парк | Горьковское | 37 800 | А | 1Q |

| 5 | ИП Холмогоры (DNS), 2 очередь | Ярославское | 29 100 | А | 2Q |

| 6 | Троице-Сельцо | Дмитровское | 24 550 | А | 1Q |

| 7 | Ленинские Горки | Каширское | 21 800 | А | 2Q |

| 8 | PNK Валищево (Marvel logistics) | Симферопольское | 23 600 | А | 2Q |

| 9 | Айтакс Томилино | Новорязанское | 19 100 | А | 2Q |

| 10 | Томилино К13 | Новорязанское | 14 500 | А | 2Q |

| СТРОЯЩИЕСЯ ОБЪЕКТЫ | |||||

| 11 | Обухово | Горьковское | 160 000 | А | 2023 |

| 12 | Внуково Логистик | Киевское | 90 000 | А | 2023 |

| 13 | ПИК Бутово | Варшавское | 61 850 | А, LI | 2023 |

| 14 | VS Real Estate Юг, 3 очередь | Симферопольское | 40 000 | А | 2023 |

| 15 | СК Весна LI | Симферопольское | 40 000 | LI | 2023 |

| 16 | Атлант-Парк, 36 корпус | Горьковское | 35 000 | А | 2023 |

| 17 | Южные Врата | Каширское | 30 000 | А | 2023 |

| 18 | PNK Софьино | Новорязанское | 27 000 | А | 2023 |

| 19 | Складской комплекс «Агора- Томилино» Light industrial, 2 и 3 очереди | Новорязанское | 18 987 | LI | 2023 |

Спрос

По итогам 1 полугодия 2023 г. спрос на рынке складской недвижимости составил 1,47 млн. кв. м, из которых порядка 1 млн кв. м пришлось на 2 квартал. Данный показатель спроса является наибольшим по результатом прошлых лет.

В начале 2022 г. на рынок складов накладывали отпечаток геополитическая ситуация и общая экономическая неопределенность, а оживление отмечалось игроками рынка лишь со второй половины года. Как результат, отложенный спрос, высокие темпы развития сегмента e-commerce и желание переехать в «лакомые» готовые блоки, освобождаемые зарубежными компаниями, предопределили высокие показатели спроса в 1 полугодии 2023 г. — по итогам первых шести месяцев законтрактовано в 3 раза больше складов, чем за аналогичный период 2022 г.

Средний размер сделки за 1 полугодие 2023 г. составил 15,8 тыс. кв. м, что в 1,5 раза больше чем за 1 полугодие 2022 г. Динамике способствовали как несколько крупных договоров аренды, так и возобновившиеся запросы на строительство складов BTS.

К крупнейшим сделкам за 1 полугодие 2023 г. относятся: аренда 135 тыс. кв. м в Ватутинках Ozon (BTS, 1 кв.), компания Всеинструменты.ру арендовала 115 тыс. кв. м в PNK парк Чашниково (BTS, 2 кв.), а также в PNK парк МКАД-М4 СДЭК арендовал 88 тыс. кв. м (2 кв.)

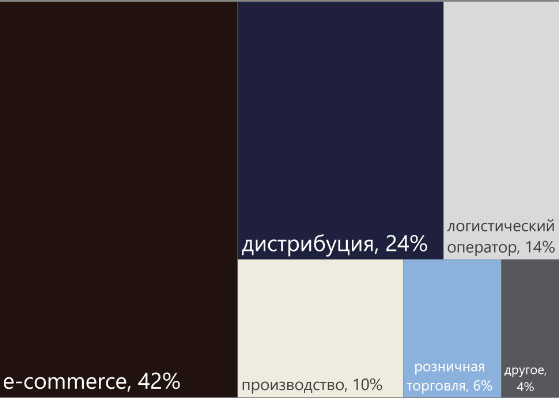

Как и в предыдущем квартале и полугодии наибольший объем сделок был проведен в сегменте e-commerce — 42% сделок от общего объема, а также компаниями сферы дистрибуции- 24% площадей.

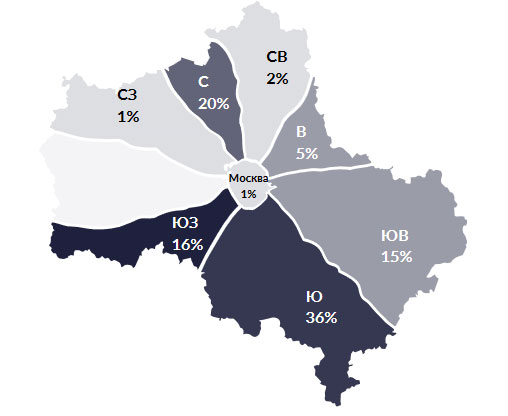

Структура спроса по расположению

Динамика объемов нового предложения и спроса

Динамика общего поглощения и среднего размера сделок

Структура спроса по профилю арендаторов/покупателей

Структура спроса по расположению

Ставки

По состоянию на 2 квартал 2023 г. уровень средневзвешенных запрашиваемых ставок превысил значение 6 000 руб./кв. м/год.

Причиной подобной динамики стало несколько факторов:

Активность спроса со стороны арендаторов и покупателей и, как следствие, вымывание вакансии;

Отсутствие свободных площадей в моменте;

Рост себестоимости строительства;

Выходом из ситуации отсутствия готовых пустых складов видится формат строительства BTR. Однако в условиях загруженности строительных мощностей, сроки реализации проектов увеличены. Кроме того, в случае строительства проекта под конечного пользователя, застройщики отдадут предпочтение BTS на продажу.

Загруженность мощностей девелоперов.

С учетом данных факторов, мы ожидаем в максимально короткие сроки, что среднерыночные ставки могут достигнуть уровня 7 000 руб. кв. м/год.

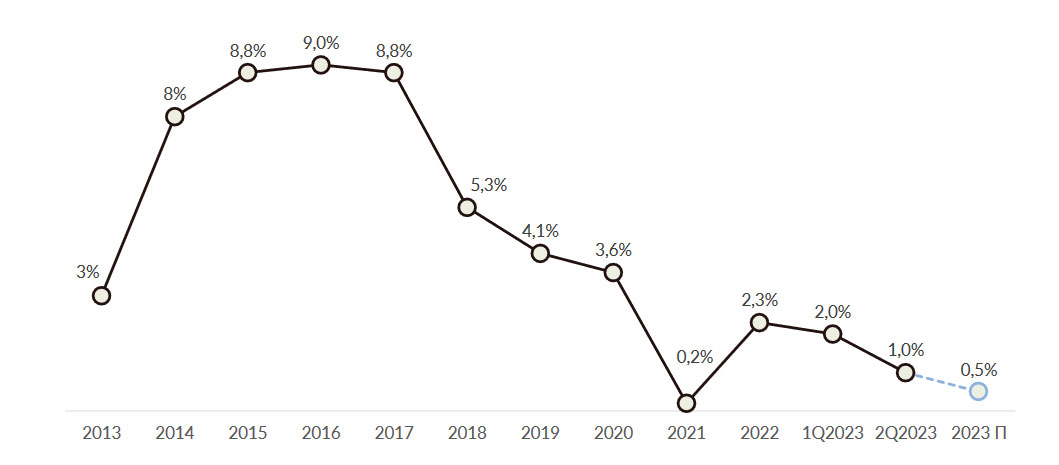

Динамика ставок аренды, 2013-Н12023

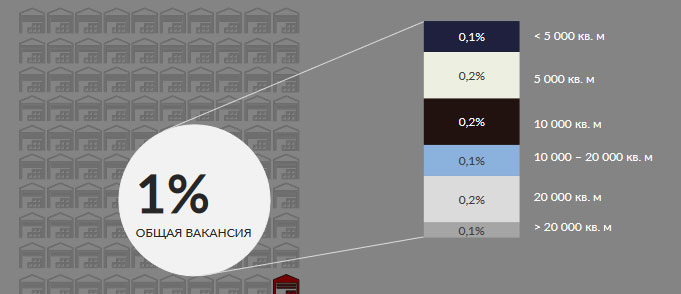

Во 2 квартале 2023 г. вакансия на рынке качественных складов Московского региона продолжила снижаться. На конец июня доля свободных площадей составила 1%, что в абсолютном выражении равно 174 тыс. кв. м.

В течение апреля-июня 2023 г. объем и количество готовых к въезду вакантных блоков снизился более чем в 2 раза, а число предложений аренды крупных блоков исчисляется единицами.

Особенно остро ощущается нехватка наиболее востребованных клиентами объемов в готовых объектах:

— 10 тыс. кв. м — 2-3 предложения;

— 10-20 тыс. кв. м — 2-3 предложения;

— от 20 тыс. кв. м — 1-2 предложения

Рынок столкнулся с острым дефицитом вакансии качественных складов, тем самым мы в полной мере видим реализацию нашего прогноза начала года.

Мы ожидаем, что во 2 половине 2023 г. недостаток в качественных складских объектах будет ощущаться еще более остро, свободных готовых к въезду складов практически не останется — а доля вакантных площадей будет стремиться к 0,5%.

В краткосрочной перспективе это приведет к росту стоимости аренды.

Структура вакансии по размеру предлагаемых блоков (количество)

Примеры сделок, прошедших за Н1 2023

| Компания | Объект | S, кв.м | Тип сделки |

| OZON | СК Ватутинки | 134 800 | Аренда BTS |

| Всеинструменты.ру | PNK парк Чашниково | 115 000 | Аренда BTS |

| СДЭК | PNK парк МКАД-М4 | 89 000 | Аренда |

| Всеинструменты.ру | ЛП Быково | 61 000 | Аренда |

| Русский свет | Южные Врата | 32 000 | Аренда |

| Wildberries | ПФО Радумля | 31400 | Аренда |

| PlayToday | ЛП Внуково-2 | 25 000 | Продажа |

| ПЭК | Север Raven Russia | 24 650 | Аренда |

| Hoff | Южные Врата | 20 000 | Аренда |

| OZON | UWC | 19 000 | Аренда |

| Кафе Красоты | MLP Северное Домодедово | 15 000 | Аренда |